W mediach szerokim echem komentowane są założenia Polskiego Ładu. Według zapewnień rządu plan rozwoju prezentowany w ramach projektu Polski Ład pomoże Polsce wyjść z kryzysu wywołanego pandemią COVID-19 i zrobić epokowy skok cywilizacyjny.

Nasza opinia jest taka, iż z całą pewnością jest to „skok” na koszty podatkowe przedsiębiorców.

Obszarem, w którym rząd zamierza wprowadzić diametralne ograniczenia są koszty zakupu oraz wytworzenia (wybudowania) nieruchomości mieszkalnych.

Od nowego roku podatkowego wydatki na zakup/wybudowanie tego typu nieruchomości nie będą stanowiły kosztu podatkowego. Dotyczy to zarówno wydatków, które zostaną poniesione po 1 stycznia 2022 r., jak i tych, które Państwo już ponieśli w przeszłych okresach czy w roku bieżącym.

Otóż, ustawodawca zamierza wprowadzić od 1 stycznia 2022 r. przepis zgodnie, z którym przedsiębiorcy nie będą mogli amortyzować:

- budynków mieszkalnych,

- lokali mieszkalnych stanowiących odrębną nieruchomość,

- spółdzielczego własnościowego prawo do lokalu mieszkalnego oraz

- prawa do domu jednorodzinnego w spółdzielni mieszkaniowej.

Powyższe dotyczy zarówno nieruchomości służących prowadzonej działalności gospodarczej (biuro, gabinet firmowy), jak i wydzierżawianych albo wynajmowanych na podstawie umowy (nieruchomości na wynajem).

Oznacza to, iż koszt podatkowy, który Państwo rozpoznajecie w postaci comiesięcznego odpisu amortyzacyjnego mówiąc wprost – przestanie istnieć.

Jakich nieruchomości to dotyczy?

Mówiąc bez ogródek – wszystkich nieruchomości mieszkalnych. Przykłady:

- lokale mieszkalne zakupione na cele wynajmu w ramach działalności,

- lokale mieszkalne nabyte z przeznaczeniem na biuro, gabinet, siedzibę firmy,

- części domów mieszkalnych zajętych na prowadzenie działalności gospodarczej np. gabinet, studio, biuro, kancelarię.

Jak wygląda to teraz?

Na gruncie obowiązujących przepisów zakup lokalu mieszkalnego, czy budynku mieszkalnego z przeznaczeniem na wynajem czy celem prowadzenia działalności (biuro, gabinet, itp.) jest równoznaczny z zakupem tzw. środka trwałego, który podlega amortyzacji. Podobnie jest z wybudowaniem obiektu. Amortyzacja jest kosztem podatkowym. Biuro rachunkowe dokonuje systematycznie księgowania tego wydatku w koszty. Rocznie w koszty podatkowe księgowane jest 1,5% wartości początkowej (ceny nabycia/ kosztu wytworzenia).

Skąd taka zmiana?

Wg stanowiska rządu przedstawionego na stronie www.podatki.gov.pl przedstawione rozwiązanie wynika z faktu, iż: “nieruchomości mieszkaniowe korzystają z podwójnych

preferencji w podatku PIT. Ma to negatywny wpływ na rynek mieszkaniowy. Budynki i lokale mieszkalne powinny zaspokajać przede wszystkim, potrzeby mieszkaniowe obywateli. Tymczasem korzystne regulacje podatkowe powodują, iż bardzo opłacalnym obecnie, jest inwestowanie wolnych środków w rynek mieszkaniowy. Odpisy amortyzacyjne dokonywane od tych składników zmniejszają dochód do opodatkowania do takiego poziomu, że podatek dochodowy nie występuje”.

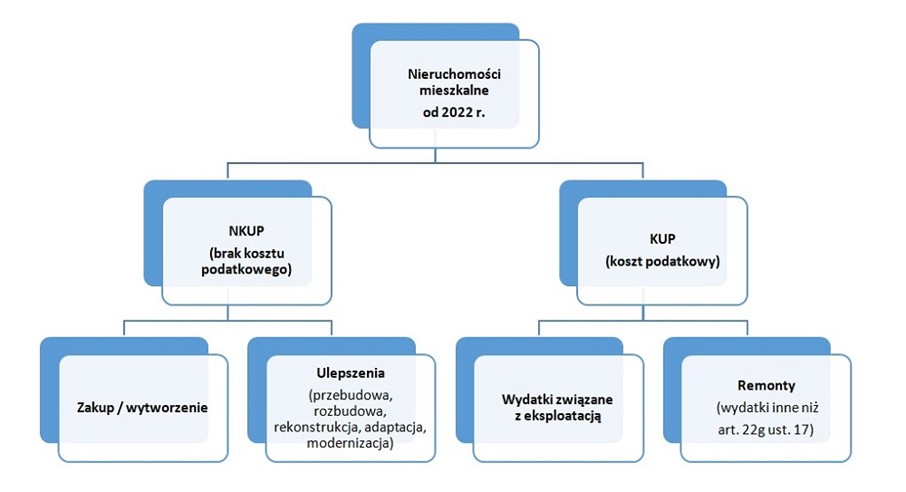

Co będzie, a co nie będzie kosztem podatkowym?

A co z prawami nabytymi?

Art. 2 Konstytucji odwołuje się do klauzuli demokratycznego państwa prawnego. Klauzula ta wyraża się m.in. w zasadzie zaufania obywateli do państwa i do stanowionego przez nie prawa. Mówiąc od strony praktycznej: podatnik powinien mieć poczucie bezpieczeństwa prawnego, które jest podstawą racjonalnego planowania przyszłych działań.

Zasada ta, w tym konkretnym przypadku, powinna wyrażać się w zapewnieniu przedsiębiorcom, którzy nabyli nieruchomości w aktualnym stanie prawnych, czyli do 31.12.2021 r., zachowanie prawa do księgowania kosztów. Ustawodawca jednak nie przewidział żadnych przepisów przejściowych w tym zakresie. Stąd bez względu na to, kiedy i z jakim przeznaczeniem zostały nabyte nieruchomości mieszkalne – Państwa sytuacja podatkowa może ulec diametralnej zmianie od 1 stycznia 2022 r.

Bez zmian pozostaną zasady rozpoznawania kosztów dotyczących lokali i budynków niemieszkalnych (użytkowych) – tu stan prawny pozostaje bez zmian.

W przypadku nieruchomości mieszkalnych nadal będą podlegały księgowaniu wydatki dotyczące eksploatacji i utrzymania obiektów, np. opłaty za media.

Bez zmian pozostaje sytuacja podatkowa deweloperów – w tym przypadku budynki mieszkalne stanowią towar handlowy.

Uwaga!

Tak jak wskazano na wstępie na chwilę obecną jest to tylko projekt zmian podatkowych. O dalszych losach wskazanych uregulowań będziemy Państwa informować.

Podstawa prawna:

projekt ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw (druk nr 1532)